با توجه به نوسانات دلار در کشور و تقاضای رو به رشد، تعمیر و فروش موبایل و لوازم جانبی آن بازاری وسوسه انگیز بنظر میرسد. البته ممکن است شما بعنوان فعال این بازار نظر متفاوتی داشته باشید. اما بهتر است بدانید سازمان امور مالیاتی حساب ویژهای برای دریافت مالیات صنف موبایل فروشی، تعمیر و فروش لوازم جانبی موبایل باز نمودهاست.

سرفصل نکات مالیات کارتخوان صنف موبایل فروشی

فراموش نکنید که در سالهای اخیر سازمان امور مالیات در اجرای قوانین و اخذ مالیات بسیار موفق عمل نمودهاست. آنها در لایحه بودجه عددی را بعنوان درآمد مالیاتی دولت در نظر میگیرند و در سال 1401 سازمان موفق شد نزدیک به 100 درصد آن مبلغ را جمع آوری نماید. این موضوع نشان میدهد که سازمان امور مالیاتی، مالیات صنف موبایل فروشان را نیز مانند سایر اصناف هدف قرار داده است.

فعالان اقتصادی و بازاریان در حال حاضر اکثر اطلاعات تجاری کشور را در سامانههایی نظیر مودیان، سامانه جامع تجارت و … ثبت میکنند. اطلاعات شفاف هستند و ماموران مالیات به تراکنشهای بانکی صنف موبایل فروشان و تامین کنندگان قطعات جانبی موبایل دسترسی دارند. مسیر مالیات ستانی نیز بسیار هموار است بنابراین فرار از پرداخت مالیات صنف موبایل فروشی و تعمیر موبایل به روشهای قبل امکانپذیر نیست. بهترین روش برای درامان ماندن از پرداخت مالیات اضافی و جریمههای سنگین اینست که حقوق و تکالیف خود را در ارتباط با مالیات صنف فروش موبایل و تعمیر آن بدانیم. در ادامه مهمترین مواردی را که با مالیات صنف موبایل فروشی، تعمیر موبایل و فروش لوازم جانبی آن در ارتباط هستند را مرور خواهیم نمود.

مالیات کارتخوان و دستگاه پوز صنف موبایل فروشان چطور محاسبه میگردد؟

محاسبه مالیات کارتخوان صنف موبایل فروشی بسته به چند نکته مهم میتواند بسیار آسان یا بسیار پیچیده باشد. درصورتیکه شما شرکت داشته باشید، 25 درصد سودموبایل فروشی را باید به دولت بپردازید.

اما اگر شخص حقیقی هستید و کارتخوان دارید، مالیات شما با استفاده از میزان فروش کارتخوان صنف موبایل فروشی و از طریق اینتاکد محاسبه میگردد. برای محاسبه مالیات کارتخوان صنف موبایل فروشی اشخاص حقیقی، اول سود شما از طریق ضریب اینتاکد مشخص میگردد. این ضریب برای مشاغل مختلف مربوط به صنف موبایل از 2 تا 14 درصد متغیر است. این مبلغ ماخذ مالیات شماست و باتوجه به ماده 131 قانون مالیات مستقیم، مالیات موبایل فروشی شما بدست میآید. در ادامه اینتاکد را بطور کامل توضیح میدهیم و چند مثال از نحوه محاسبه مالیات موبایل فروشی را بررسی مینماییم.

آنچه در پاراگراف قبل مطالعه نمودید، بسیار کلی بود و جزئیات آن به پاسخ این سوالات باز میگردد که در ادامه آنها را توضیح خواهیم داد:

- شخص حقیقی هستید یا حقوقی؟

- اگر شخص حقیقی هستید در کدام گروه مالیاتی قرار میگیرید؟

- آیا مشمول ارزش افزوده هستید؟

- موبایل فروشی خود را تحت عنوان خرده فروشی به مالیات معرفی نمودهاید یا عمده فروشی؟

- از سامانه مودیان استفاده میکنید؟

- هنگام ثبت نام چه اینتاکدی را وارد نمودهاید؟

موارد بالا نکاتی هستند که مسیر تعیین مالیات کارتخوان موبایل فروشی شما را مشخص میکنند. در واقع پاسخ هرکدام از این سوالات فرمول رسیدگی و محاسبه مالیات کارتخوان موبایل فروشی و یا مرکز تعمیرات موبایل شما را تغییر میدهد. البته از طرف دیگر موارد بسیار زیادی نیز هستند که بر میزان مالیات شما تاثیر میگذارند. مسائلی مانند:

- معافیتهای ماده 132 قانون مالیات مستقیم

- معافیت معیشتی ماده 101 قانون مالیات مستقیم

- استیجاری یا ملکی بودن محل کسب شما

- سایر موبایل فروشان نزدیک محل کسب شما چه میزان درآمد داشته اند؟

- اینکه چه منابع درآمد دیگری دارید و … .

صنف موبایل فروشان در کدام گروه مالیاتی قرار دارند؟

در مرحله اول باید ببنید که آیا پرونده مالیاتی خود را بعنوان شخص حقیقی به اداره مالیات معرفی نمودهاید یا شخص حقوقی. اگر شرکت ثبت ننمودهاید شخص حقیقی هستید. در نظر داشته باشید که شما ممکن است شریک داشته باشید اما شرکت و شخص حقوقی نباشید. در این صورت موبایل فروشی شما از نظر مالیاتی یک مشارکت مدنیست. هنگام ایجاد پرونده و ثبت نام باید شرکا را معرفی نموده و سهم آنان را معرفی نمایید.

سازمان امور مالیاتی صاحبان مشاغل را بطور کلی به سه دسته تقسیم میکند. صنف موبایل فروشان نیز باتوجه به شرایطشان در یکی از همین سه دسته قرار میگیرند و مالیاتشان محاسبه میگردد. اگر تازه فعالیت خود را آغاز نمودهاید احتمالا در گروه سوم قرار میگیرید. گروه بندی مشاغل از نظر سازمان امور مالیاتی بدین شکل هستند:

- گروه اول: قوانین مالیاتی کشور اشخاصی را که آخرین درآمد ابرازی آنها بیش از 15 میلیارد تومان باشد، در گروه اول قرار میدهد. این اشخصا تکالیف مالیاتی مشابه با شخص حقوقی دارند. همچنین اگر در بازار موبایل فروشی اقدام به واردات میکنید یا کارت بازرگانی دارید، در گروه اول هستید.

- گروه دوم: اگر درآمد ابرازی شما بین 5 تا 15 میلیارد تومان باشد در گروه دوم قرار میگیرید. شما موظفید صورتحساب سود و زیان خود را نیز بهمراه اظهارنامه و مدارک خرید و فروش در خردادماه هرسال ارائه نمایید.

- گروه سوم: اگر در هیچکدام از گروههای بالا قرار نمیگیرید، شما در گروه سوم هستید. همانطور که گفتیم صنف موبایل فروشان در سال اول فعالیت میتوانند از مزایای قرارگرفتن در گروه سوم استفاده نمایند. پس از ارسال اولین اشظهارنامه و قطعی شدن میزان درآمد، با توجه به آن عدد گروه واقعی خود را بیابند.

اگر در ابتدای مسیر قرار دارید، وب سایت سازمان امور مالیاتی لینک بسیار مفیدی برای تشخصی خودکار گروه مالیاتی شما آماده نمودهاست. پیشنهاد میکنیم حتما از آن استفاده نمایید. برای ورود کلیک کنید.

اینتاکد صنف موبایل فروشی و مشاغل مرتبط با تعمیر و لوازم جانبی موبایل

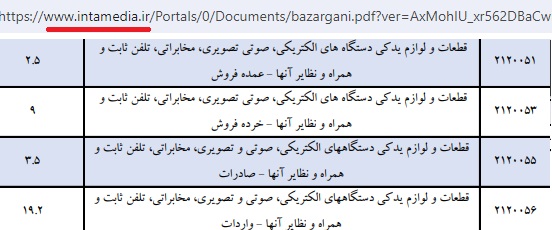

جدا از اینکه موبایل فروشی شما در کدام گروه مالیاتی قرار دارد، شما باید اینتاکد فعالیت خود را نیز وارد نمایید. اینتاکد درواقع یک عدد است که نوع فعالیت و سود آن را برای سیستم مالیاتی مشخص میکند. سازمان امور مالیاتی برای هرکدام از فعالیتهای کشور یک کد یونیک تعریف نمودهاست.

این کد یونیک مشخص میکند که از منظر مالیاتی، چند درصد درآمد شما سود بوده و مشمول مالیات است. سامانههای هوشمند مالیاتی درحال حاضر باتوجه به اطلاعات حساب شما و سایر اطلاعات مربوط به شما در سامانههای مختلف درآمد شما را محاسبه میکنند. سپس با توجه به عدد مربوط به اینتاکد مالیات شما را محاسبه میکند.

بسیار مهم است که اینتاکد فعالیت خود را درست انتخاب نمایید. بعنوان مثال در نگاه اول درصد سود عمده فروشی از سایر موارد کمتر است اما در کنارش عمده فروشان مشمول ارزش افزوده هستند که یک تکلیف مالیاتی جداست و میتواند دشوار و دردسرساز باشد.

شما میتوانید اینتاکد مشاغل مختلف را در سایت سازمان امور مالیاتی مطالعه نمایید. برای اینکار باید از منو اصلی وارد بخش قوانین شده و سپس وارد صفحه نسبت سود فعالیت شوید. همچنین میتوانید نسبت سود فعالیت صنف موبایل فروشی را در تصویر زیر ببینید:

اعداد جدول بالا به این معنا هستند که اگر یک عمده فروش تلفن همراه 15میلیارد تومان در سال فروش داشته باشد، 2.2 درصد آن یعنی 330 میلیون تومان آن مشمول مالیات عملکرد (مالیات بر درآمد) خواهد بود. دقت بفرمایید که 330 میلیون تومان مالیات شخص نیست. ماخذ مالیات شخص است. به این معنا که برای محاسبه مالیات ابتدا معافیت ماده 101 قانون مالیات مستقیم از آن کسر میگردد. سپس با توجه به ضرائب ماده 131 قانون مالیات مستقیم، مالیات محاسبه میگردد.

اینتاکد مشاغل مربوط به مالیات فروش لوازم جانبی موبایل نیز بشرح زیر هستند:

مثال از محاسبه مالیات صنف موبایل فروشی با اینتاکد

فرض کنید کارتخوان یک موبایل فروشی در سال 1401 میزان یک میلیارد و دویست میلیون تومان ورودی داشته است. همچنین میزان 500 میلیون تومان هم از از روشهایی مانند ساتنا، پایا، کارت به کارت و … نیز به همین حساب متصل به کارتخوان موبایل فروشی او واریز شدهاند. اگر فرض کنیم اینتا کد او مربوط به خرده فروشی موبایل وارداتی باشد، مالیات او بدین شکل محاسبه میگردد:

دقت کنید که حسایب متصل به کارتخوان یک حساب تجاریست. بنابراین تمامی واریزیهای آن از نظر اداره مالیات درآمد شماست، مگر اینکه با استفاده از اسناد و مدارک خلاف آن را ثابت نمایید. بنابراین در اظهارنامه برآوردی که توسط سیستم هوشمند سازمان امور مالیاتی تنظیم میگردد این موبایل فروشی یک میلیارد و هفتصد میلیون تومان درآمد داشته است.

در مرحله بعد سود موبایل فروشی از این میزان درآمد محاسبه میگردد. همانطور که گفتیم اداره مالیات سود را از طریق ضرب درآمد شما در ضریب سود فعالیت (اینتاکد) بدست میآورد. در این مورد:

1،700،000،000*0.03= 51،000،000 درآمد مشمول مالیات

در مرحله بعد معافیت معیشتی سال 1401 از این عدد کسر میگردد. در نظر داشته باشید این معافیت تنها بشرط ارائه اظهارنامه به اشخاص تعلق میگیرد. این عدد در سال 1401 میزان 39،600،000 تومان است یعنی از سود 51 میلیون تومانی این موبایل فروشی، 39،600،000 تومان از پرداخت مالیات معاف است و تنها باید از 11،400،000 تومان آن مالیات گرفت.

برای محاسبه این مالیات نیز از نرخ ماده 131 قانون مالیات مستقیم استفاده میکنند. براساس این ماده 15 درصد درآمدهای 0 تا 50 میلیون تومان و 20 درصد درآمدهای 50 تا 100 میلیون تومان مشمول مالیات هستند. 10400000 تومان از مالیات این موبایل فروشی در پله اول و 1 میلیون تومان آن در پله دوم قرار میگیرد:

10،400،000*0.15=1،560،000

1،000،000*0.2=200،000

مالیات عملکرد موبایل فروشی 1،560،000+200،000 = 1،760،000 تومان خواهد بود.

مالیات شرکتهای موبایل فروشی

همانطور که میدانید اگر در قالب یک شرکت فعالیت میکیند شخص حقوقی هستید و تکالیف مالیاتی مختلفی دارید. تکالیف مالیاتی شرکت موبایل فروشی بشرح زیر هستند:

- شرکت شما مشمول قانون مالیات بر ارزش افزوده است.

- یک موبایل فروشی در قالب شرکت موظف است فروشهای خود را در سامانه مودیان ثبت نماید.

- موبایل و لوازم جانبی آن را از منابعی تهیه نمایید که فروششان را در سامانه مودیان ثبت میکنند. در نظر داشته باشید بخشودگی جرایم این سامانه تنها تا پایان 1402 امکانپذیر است.

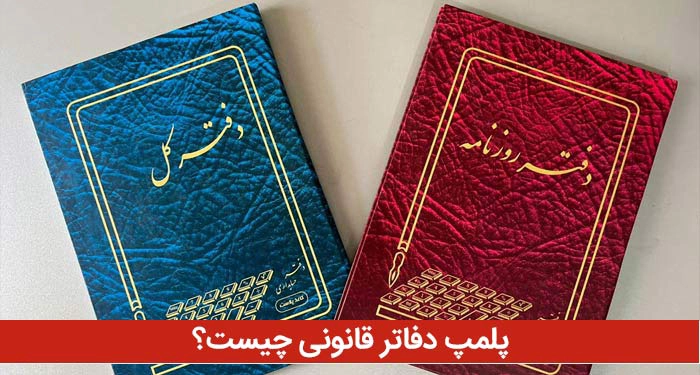

- شخص حقوقی یا همان شرکت موظف است دفاتر را پلمپ نماید.

- شما حتما باید اظهارنامه خود را مطابق استاندارد سازمان امور مالیاتی و با ارائه دفاتر پلمپ شده، صورتهلای مالی و … در تیر ماه به سازمان امور مالیاتی ارسال نمایید.

- باید هر سه ماه یکبار آن دسته از معاملات که در سامانه مودیان به ثبت نرسیدهاند را در سامانه معاملات فصلی وارد نمایید.

شما باید اسناد مالی خود را در طول سال حفظ نمایید. در تیرماه سال بعد باید هزینهها، درآمد و سود خود را به اداره امور مالیاتی گزارش نمایید. در هنگام ارسال اظهارنامه مالیاتی، بر اساس ماده 105 قانون مالیات مستقیم، باید 25 درصد سود خود را بعنوان مالیات علی الحساب شرکت موبایل فروشی پرداخت نمایید. سازمان امور مالیاتی اظهارنامه شما را بهمراه اسناد و مدارک بررسی خواهد نمود و در نهایت مالیات شما را از طریق برگ تشخیص مالیات به شما ابلاغ خواهد نمود.

تفاوت مالیات فروش و تعمیر موبایل

استفاده دقیق و صحیح از اینتاکدهای مالیاتی، یکی از کلیدهای اصلی کاهش هزینههای مالیاتی در صنف تعمیر و فروش موبایل است. همانطور که میدانیم، انجام به موقع تکالیف مالیاتی امری ضروری است، اما به تنهایی برای بهینهسازی مالیات کافی نیست. انتخاب نادرست اینتاکد برای هر تراکنش، میتواند عواقب مالی جدی به دنبال داشته باشد.

درآمد حاصل از فروش موبایل و تعمیر آن، دو فعالیت کاملاً مجزا با نرخهای مالیاتی متفاوت هستند. به طور معمول، نرخ مالیات بر فروش کالا کمتر از نرخ مالیات بر خدمات تعمیرات است. بنابراین، اگر درآمد حاصل از فروش موبایل را به عنوان درآمد حاصل از تعمیر ثبت کنیم، در واقع مبلغ بیشتری را به عنوان مالیات پرداخت خواهیم کرد. این امر میتواند منجر به پرداخت مالیات مازاد و ایجاد مشکلاتی در آینده شود.

برای جلوگیری از این مشکل، تمامی فعالان در صنف موبایل باید به اهمیت استفاده صحیح از اینتاکدها واقف باشند. با انتخاب دقیق اینتاکد برای هر تراکنش، میتوان اطمینان حاصل کرد که مالیات بر اساس نرخ صحیح محاسبه و پرداخت میشود. همچنین، استفاده صحیح از اینتاکدها به شفافیت بیشتر در امور مالیاتی کمک کرده و از بروز اختلاف با سازمان امور مالیاتی جلوگیری میکند.

سوالات متداول

ضریب مالیاتی موبایل فروشی باتوجه به عنوان فعالیت متفاوت است. این ضریب برای عهمده فروشی موبایل داخلی و خارجی 2.2 درصد است. ضریب مالیاتی خرده فروشی نیز 3 درصد است و برای واردات تلفن همراه هم ضریب 13 درصدی درنظر گرفتهشده است.

میزان مالیات موبایل فروشی بطور مهمی به این بستگی دارد که در هنگام ثبت نام چه اینتاکد یا عنوان شغلی انتخاب شده باشد. بسته به شرایط ممکن است 2 تا 14 درصد میزان فروش شما بصورت سود محاسبه شده و ماخذ مالیات محاسبه گردد. با اینحال بطور کلی اداره مالیات پس از محاسبه درآمد کلی شما آن را در ضریب سود فعالیت ضرب مینماید. سپس معافیت معیشتی را از آن کسر میکند و مالیات عدد باقیمانده را با استفاده از پلههای ماده 131 محاسبه و ابلاغ میکند.

یک پاسخ به “مالیات کارتخوان صنف تعمیر و فروش موبایل و لوازم جانبی”

متاسفانه اظهارنامه مالیاتی خیلی استرس ایجاد میکنه.